11 julio, 2014

El Gobierno dio a conocer el Pliego de bases y condiciones para la licitación de espectro móvil anunciada hace dos meses, dando el puntapié inicial a un proceso largamente demorado que permitirá mejorar la calidad de los servicios móviles, incorporando transmisiones de datos de alta velocidad aptas para consumos intensivos y multimedia. El pliego da forma legal a lo que se había anticipado: un límite temporal para las asignaciones, exigencias de cobertura y calidad para las redes, y la obligación de compartir infraestructura y alojar a operadores virtuales. A la vez, parece confirmar las implicancias que se venían deslizando: las operadoras actuales son las principales destinatarias de la subasta, lo que incluye en forma particular a Nextel, que se podrá ver favorecida con un trato especial como entrante (más allá de que hace 15 años que brinda servicios móviles en el país). Y trajo una novedad: el Gobierno decidió reservar una porción del espectro 4G que había anunciado se licitaría, que quedará “disponible para su utilización futura”. No dio mayores precisiones al respecto, y las hipótesis sobre su destino ya están en marcha.

La ‘economía de las subastas’ enseña la importancia que tiene el diseño de una licitación en función de los objetivos buscados: acorde a las condiciones establecidas se puede elevar la recaudación o priorizar las obligaciones de los adjudicatarios, alentar el ingreso de nuevos competidores o incentivar el fortalecimiento de los establecidos. La licitación que plantea el Gobierno parece buscar un punto intermedio.

Una subasta por US$ 2.000 millones

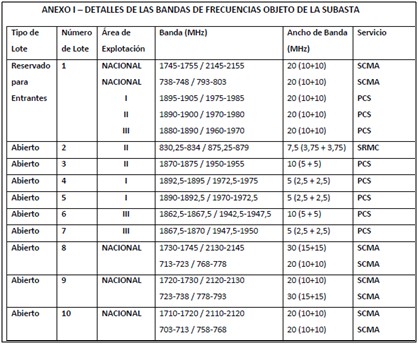

Hay un claro objetivo recaudatorio en una licitación que vuelca tanto espectro todo junto al mercado: se trata de la mayor subasta de espectro de la historia, con 180 MHz en dos nuevas bandas para 4G LTE (700 MHz y AWS -1.7/2.1GHz-), a lo que se suman 34 MHz de promedio nacional del 3G ‘remanente’ (devuelto por Movistar tras la compra de Movicom, destinado a ArSat en 2012 y ahora reasignado). Como analizamos anteriormente, es un hecho común en la región que los gobiernos salientes busquen cerrar concesiones o licitaciones de importancia que tienen al alcance de la mano, lo que les permite no sólo recaudar fondos de uso poco condicionado, sino también intervenir en la conformación del mercado y, en el transcurso, ganarse favores.

Con ese espectro se han conformado cuatro grandes lotes nacionales, indivisibles, que tienen fuertes posibilidades de concitar las ofertas de las operadoras incumbentes, además de un ‘entrante’. A eso se suman otros seis pequeños lotes regionales (AMBA, Norte y Sur) para el espectro 3G remanente, en los que pueden participar tanto las operadoras establecidas como las interesadas en ingresar.

Acorde a los precios de partida establecidos, el Estado estaría en condiciones de recaudar en la subasta un mínimo de US$ 1.966 millones, en caso de que ningún lote quede vacante. A eso se suma la imposición de una ‘Garantía de cumplimiento’ equivalente al 15 % del total ofertado por cada adjudicatario, que recién será reintegrada una vez cumplidas las obligaciones de cobertura, que tienen un plazo de cinco años.

Finalmente, se deben contemplar las inversiones para el desarrollo de las nuevas redes y servicios, a las que se impuso una cláusula de ‘Política industrial nacional’ que establece que al menos un 30 % de los bienes, obras y servicios necesarios deberán ser de producción local.

Las operadoras establecidas y los potenciales entrantes

Es habitual en este tipo de licitaciones que las operadoras establecidas resulten ganadoras exclusivas (salvo que se las diseñe explícitamente para evitarlo, restringiéndoles la participación o estableciendo reservas para los entrantes). Eso sucedió no sólo en la última licitación realizada en el país en 1998, sino también en los casos recientes de Brasil, Colombia y Chile. Y se explica por el fuerte interés de las incumbentes en mantener el mercado cerrado, y su capacidad para pagar a ganador en la subasta: al respaldo de la infraestructura desarrollada y el flujo de caja vigente suman, su conocimiento del contexto y contactos locales.

Esta licitación habilita la participación de las operadoras establecidas. E incluso se ha procedido a elevar el tope de espectro vigente, que ya habían alcanzado o estaban cerca de hacerlo. De este modo, es altamente probable que Movistar, Personal y Claro pujen por los tres grandes lotes nacionales abiertos de espectro 4G, y que se los terminen repartiendo en la subasta (puede haber un solo adjudicatario por lote, y cada oferente puede hacerse con uno solo de esos lotes).

La licitación contempla la reserva de un lote específico para ‘entrantes’, con un total nacional de 60 MHz de espectro. Pero se deben marcar dos salvedades: al tratarse de un bloque indivisible podrá tener un solo adjudicatario; y el pliego habilita a considerar a Nextel como entrante (al no incluir a su sistema de trunking digital -Servicio Radioeléctrico de Concentración de Enlaces o SRCE en su denominación técnica- entre los servicios de comunicaciones móviles que determinan a los operadores como establecidos).

Eso alienta las especulaciones que vienen circulando, que el ‘entrante’ o ‘cuarto operador’ no sería otro que Nextel, que con nuevo espectro podría revalorizar su base de clientes y la estructura ya desarrollada en las principales ciudades del país. La casa matriz NII Holdings, con serios problemas económicos en Estados Unidos, ha anunciado repetidamente su intención de vender la filial local, para lo cual busca un interesado que le garantice las divisas. Y ahí parecen puestos los ojos de quienes quieren ingresar en uno de los negocios más rentables del país en la última década, sólo superado por el bancario. A su vez, parece claro que el comprador deberá contar con el aval del Gobierno: no sólo tiene que hacerse con divisas para el pago, sino también garantizarse la autorización de la Secretaría de Comunicaciones a la transferencia, y la suerte en la licitación. Eso marcaría la cancha a favor de empresarios con llegada al Gobierno.

Es probable que la confirmación de que Nextel puede contar con un trato especial como entrante ponga marcha final a las negociaciones de compra. Pero debe tenerse en claro que dados los montos de inversión el grupo interesado debe tener una gruesa espalda financiera. Además de la compra en sí (que rondaría entre los US$ 260 ofertados y los US$ 400 millones buscados por la matriz), se sumaría un mínimo de US$ 506 millones en la puja por el lote de espectro para entrantes, y los gastos posteriores de desarrollo de red y captación de clientes.

Eso mismo limita la posibilidad de ingreso de un nuevo operador. Dada la importancia de las economías de red y de escala, se trata de un negocio que tiende a una alta concentración a nivel mundial, en el que ya no es habitual encontrar más de tres o cuatro operadores con redes propias. A pesar de la insistencia en road show internacionales, resulta muy difícil la llegada de un operador dispuesto a construir una red desde cero, no sólo por los gastos de subasta y despliegue, sino también por los de adquisición de clientes en un mercado con una penetración superior al 130 % (en que la captación de clientes proviene básicamente de lo que logre quitar a los otros operadores). Podría ser, en todo caso, que una empresa como DirecTV (en el marco de la fusión con AT&T puesta en marcha en Estados Unidos) o alguna de las grandes operadoras de cable se animen a ofertar por alguno/s de los lotes regionales 3G. Pero en ese caso se trataría principalmente de quedar en condiciones de incorporar servicios de banda ancha fija con tecnología inalámbrica para complementar los de TV Paga, lo que no implica ingresar en telecomunicaciones móviles (que requieren desarrollos de red mucho más intensivos).

El pliego establece como condición a los interesados ser “Licenciatarios de servicios de telecomunicaciones”, y contar con “experiencia en los últimos 10 años”. Dado el régimen de Licencia Única de Servicios de Telecomunicaciones establecido por el Decreto 764/00, las empresas que ofrecen servicios de TV Paga y acceso a Internet quedarían habilitadas. Sin embargo, es difícil esperar más que una participación marginal. El resultado parece orientarse hacia los operadores establecidos.

Una licitación con condiciones

Un punto central que confirma el pliego es la introducción por primera vez en una licitación de espectro de una serie de obligaciones de cobertura, prestación y calidad de servicios para los adjudicatarios. La incorporación de metas y obligaciones públicas como condiciones de adjudicación es uno de los principales modos en que los gobiernos pueden introducir regulaciones sobre el sector, condicionando a las operadoras a invertir para su cumplimiento bajo la imposición de sanciones que, en última instancia, pueden llegar a la cancelación de las asignaciones.

Entre las condiciones se destacan el límite temporal, exigencias de cobertura y desarrollo tecnológico para las redes, y obligaciones de compartición de infraestructura, prestación de roaming nacional a los entrantes y alojamiento de operadores virtuales.

El establecimiento de un límite temporal es una novedad en el país: hasta el momento todas las licencias de telecomunicaciones y concesiones de espectro se hacían sin plazo de expiración (acorde a la normativa que reglamentó el proceso de privatización de ENTel). Este es un rasgo muy inusual a nivel internacional, originado en la intención de valorizar el negocio al momento de la transferencia. El plazo establecido de 15 años está acorde con la práctica internacional, y aunque reduce la valuación presente de las bandas permite al Estado volver a usufructuarlas: se estableció que la vigencia podrá ser extendida a solicitud del adjudicatario, bajo nuevos pagos.

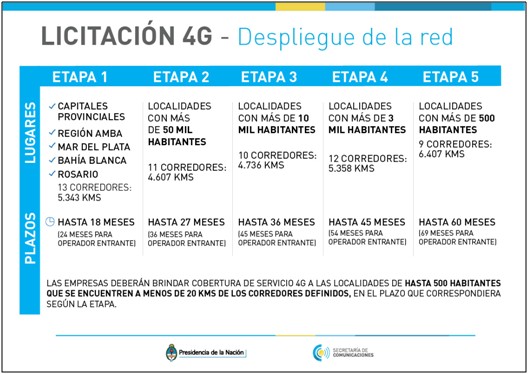

Las obligaciones de cobertura para las nuevas redes comprenden una serie de etapas destinadas a alcanzar al 98 % de la población en un plazo máximo de cinco años. Y contemplan una de las principales medidas de asistencia para el operador entrante, otorgándole mayores plazos para el despliegue.

También se fijaron requisitos tecnológicos para los nuevos servicios de datos: velocidades pico teóricas de 100 Mbps descendentes y 50 Mbps ascendentes, y mínimos ‘esenciales’ de 14 Mbps descendentes y 6 Mbps ascendentes. Además se incluye una cláusula de ‘Actualización tecnológica’, por la cual los operadores establecidos también deberán extender en 5 años sus servicios actuales a toda localidad de más de 500 habitantes, con conexiones de datos no menores a 1 Mbp descendente.

Otra importante medida de asistencia es la obligación a los operadores establecidos de brindar roaming nacional a los entrantes, en iguales condiciones de calidad y precio que a sus propios clientes. Este beneficio, que les permite alcanzar cobertura nacional de forma inmediata, está limitado a los mismos plazos fijados en las obligaciones de cobertura.

Además, con la intención de reducir los costos, tiempos e impacto visual de los despliegues, el pliego comprende la obligación de compartición de infraestructura pasiva (espacios físicos, torres, postes, ductos) para todos los adjudicatarios que así lo requieran. Se trata de otra novedad regulatoria, hasta el momento completamente ausente. Como medida de asistencia al entrante, se establece que en caso de que la compartición no sea técnicamente posible, será el operador establecido el encargado de ofrecer alternativas, o de invertir para hacerlo factible. Por otra parte, la obligación de compartición no podrá superar el 50 % de total de los sitios de red, lo que está orientado a asegurar los desarrollos propios por parte del entrante.

Luz verde a los operadores móviles virtuales

Una de las principales novedades regulatorias que introduce el pliego es la obligación para todos los adjudicatarios de albergar a los Operadores Móviles Virtuales (OMV), “en condiciones no discriminatorias, transparentes y proporcionales, para que éstos puedan prestar los mismos servicios móviles minoristas”. Una medida importante, porque a pesar de que los OMV están previstos en la normativa desde el año 2000, sólo una empresa ha logrado prestar esos servicios (NUESTRO, conformada en 2010 sobre la red de Personal por la federación de cooperativas FECOSUR, producto del respaldo del Gobierno). El resto de las que intentaron ingresar a ese negocio (como Millicom o Virgin Mobile) se enfrentaron con la negativa de las operadoras a acordar el uso de sus redes, con el argumento de que estaban muy cargadas y que con el espectro disponible no tenían espacio para ‘huéspedes’. El Gobierno, que hasta el momento no contaba con herramientas normativas para obligarlas, pero que tampoco asignaba nuevo espectro, parecía aceptar la situación.

Se trata de un paso positivo para alentar el ingreso de nuevos operadores, principalmente para las pymes y cooperativas que brindan telefonía fija, TV Paga y/o acceso a Internet en muchas localidades del país, que de este modo podrán complementar con servicios móviles. El Gobierno había deslizado en el anuncio que esas empresas contarían con la “garantía de ArSat” para esos servicios, pero no se incluyeron precisiones en el pliego. Se debe remarcar igualmente que el negocio de los OMV es la reventa y comercialización de servicios, en general con estrategias de nicho, y que al depender de las redes de las operadoras establecidas no suelen dinamizar mucho el mercado: no pueden avanzar sobre la calidad de prestación y sólo en forma limitada sobre las tarifas, aunque sí pueden hacerlo sobre la atención al cliente.

Conclusión

Sin duda es positivo que se decida avanzar en la asignación de nuevo espectro móvil para la prestación de servicios de última tecnología, cuya falta ha colocado a la Argentina en un lugar de rezago a nivel regional (es el único país de América del Sur que no tiene redes LTE activas). Más allá de las demoras que pueda tener el desarrollo de los nuevos servicios, que en los primeros años se concentrarán en los grandes centros urbanos, su avance también permitirá descongestionar los servicios que se vienen brindando.

Como vimos, es de esperar que el nuevo espectro quede principalmente en manos de las operadoras establecidas, incluyendo a Nextel, más que alentar el desembarco de un jugador completamente nuevo. No obstante, el fortalecimiento del operador más débil, el surgimiento paulatino de operadores virtuales o un renovado enfoque de alguno de los incumbentes podría implicar la aparición de una dinámica más competitiva en el mercado, centrada en estrategias más agresivas a la baja de precios o a la mejora en la calidad de prestación. Se requerirá no obstante que cuenten con una participación significativa de mercado para promover un “efecto contagio” sobre el resto, lo que no parece tan factible en el corto plazo. Pero luego de muchos años el proceso se pone en marcha, y es probable que pronto tengamos algo nuevo que mirar.

Por Gustavo Fontanals, Politólogo especializado en telecomunicaciones, Investigador de la Universidad de Buenos Aires. En Twitter: @Phillynewrocker